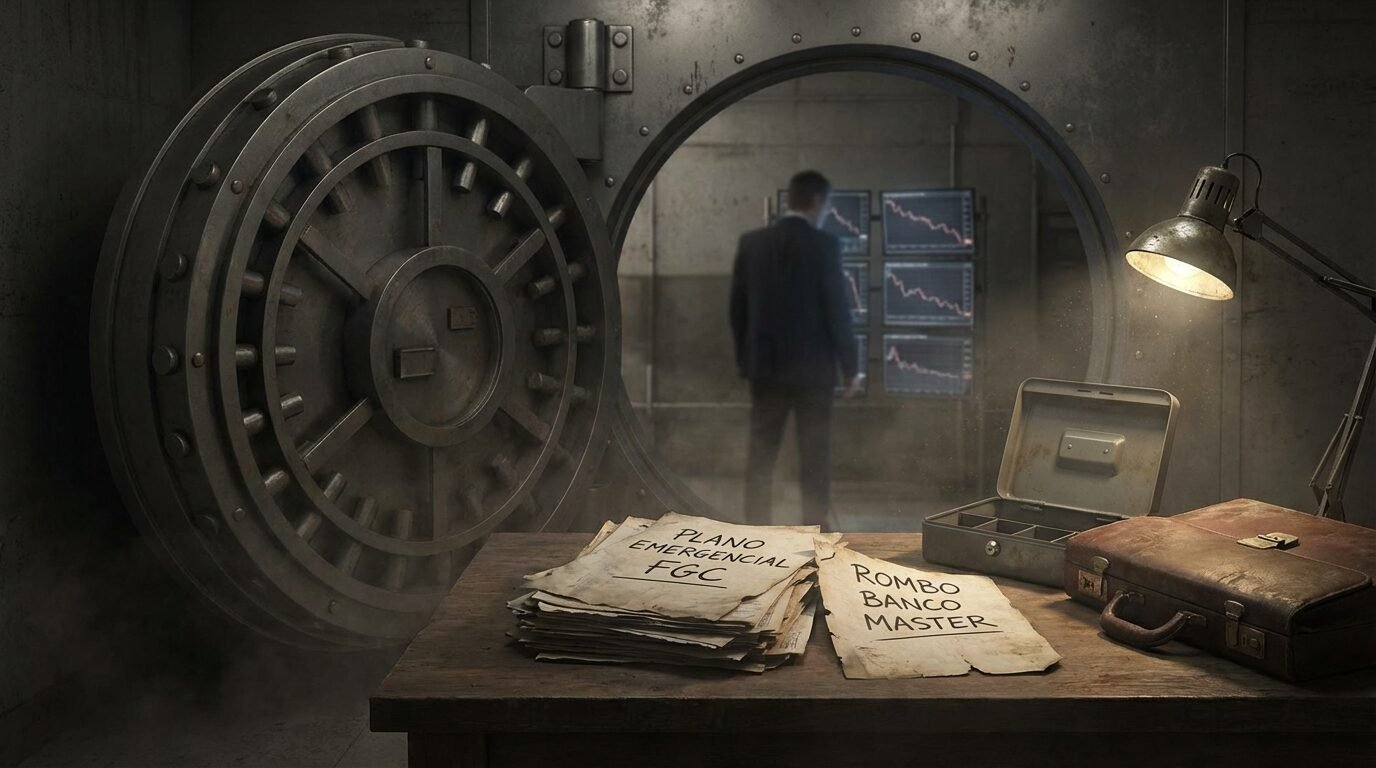

FGC aprova plano emergencial e corre para estancar o rombo do Banco Master, preserva depósitos garantidos e tenta evitar efeito-contágio no crédito

Decisão do FGC busca estabilizar o Banco Master, assegurar depósitos cobertos e reduzir risco de contágio no sistema

O Fundo Garantidor de Créditos (FGC) aprovou um plano emergencial para cobrir o rombo financeiro do Banco Master, medida que tem como foco proteger os depósitos garantidos e conter riscos ao sistema. Segundo reportagem do Agora RN, publicada em fevereiro de 2026, a decisão foi tomada com caráter de urgência diante do descompasso de caixa da instituição. O objetivo principal é garantir liquidez imediata para honrar compromissos com clientes elegíveis à garantia.

De acordo com informações públicas do FGC e do Banco Central do Brasil (BCB), esse tipo de atuação pode envolver apoio financeiro, garantias ou a transferência de depósitos para outra instituição. A definição do instrumento depende da avaliação regulatória e da saúde dos ativos do banco. O FGC atua em coordenação com o BCB para preservar a continuidade de pagamentos e reduzir a incerteza dos depositantes.

Veja também

Em termos práticos, a aprovação do plano indica que depósitos cobertos devem permanecer protegidos enquanto o processo de estabilização ocorre. A ação procura evitar corrida bancária, preservar a confiança e limitar o impacto em outras instituições de porte semelhante. Ainda não há, no entanto, detalhes públicos completos sobre o formato final do suporte.

Segundo o FGC, a prioridade é resguardar os clientes dentro dos limites de garantia, ao mesmo tempo em que se busca uma solução ordenada para a instituição. Autoridades costumam divulgar novas etapas em comunicados oficiais, o que orientará prazos, procedimentos e eventuais transferências de saldos.

O que muda para correntistas e investidores

Para clientes com produtos cobertos, a indicação é de manutenção da proteção do FGC durante a execução do plano. Em cenários de assistência, a orientação usual é aguardar instruções formais do banco, do FGC e do Banco Central, evitando decisões precipitadas que possam gerar perdas desnecessárias.

Investidores com aplicações acima do limite de cobertura devem acompanhar de perto os próximos comunicados. Em casos assim, a resolução pode envolver processos adicionais, como eventuais negociações com a massa de ativos do banco, conforme os ritos previstos pela regulação e pela governança do FGC.

Como funciona a proteção do FGC

O FGC cobre, por CPF ou CNPJ, por instituição, até R$ 250 mil em produtos elegíveis, como depósitos à vista, poupança, CDB e RDB, LCI, LCA e letras de câmbio. Há ainda um limite global de R$ 1 milhão por período de quatro anos, que soma os pagamentos recebidos de diferentes instituições nesse intervalo, segundo o FGC.

Não têm cobertura do FGC ativos como fundos de investimento, debêntures, ações, títulos públicos e, em geral, letras financeiras. A lógica é proteger o pequeno e médio depositante e reduzir o risco de corridas bancárias, preservando a estabilidade financeira, conforme diretrizes amplamente divulgadas por FGC e BCB.

Em eventos de liquidação ordinária, o FGC costuma iniciar o pagamento aos garantidos em poucos dias úteis após a confirmação regulatória e a consolidação do cadastro, segundo comunicados históricos do próprio Fundo. Em operações de assistência financeira ou de transferência de depósitos, o objetivo é que o cliente continue acessando seus recursos cobertos sem interrupção relevante.

Para receber, o cliente geralmente precisa estar com dados atualizados e ter documentação básica em mãos, como identificação e comprovantes da titularidade. Os canais oficiais do FGC e do banco envolvido divulgam o passo a passo quando o rito de pagamento é acionado.

Em caso de dúvidas, a recomendação é buscar informação em comunicados oficiais do FGC e do Banco Central, evitando boatos em redes sociais que possam distorcer prazos e procedimentos. A comunicação institucional tende a trazer as datas e os locais de atendimento quando necessário.

Situação do Banco Master e próximos passos regulatórios

Segundo o Agora RN, a aprovação do plano emergencial busca cobrir o déficit e estabilizar a instituição. Em cenários assim, a autoridade monetária avalia alternativas como assistência financeira condicionada, transferência de carteira de depósitos e ativos ou outras soluções previstas na regulação para manter a continuidade dos serviços essenciais.

O Banco Central coordena a resolução prudencial com base nas normas vigentes, enquanto o FGC executa instrumentos de proteção ao depositante, de acordo com suas regras internas. A combinação de medidas depende do diagnóstico sobre liquidez, qualidade de ativos e capacidade de recuperação do banco.

Até que novas comunicações sejam emitidas, a orientação é acompanhar as notas oficiais. O cronograma de execução, condições e eventuais mudanças operacionais serão detalhados pelas autoridades e pelo FGC, o que trará previsibilidade aos clientes e ao mercado.

Efeitos no mercado de crédito e confiança bancária

Episódios como este costumam gerar volatilidade e reprecificação de risco entre bancos de menor porte. A atuação rápida do FGC e do BCB tende a reduzir o risco de contágio, sobretudo ao dar visibilidade à proteção dos depósitos e ao caminho de estabilização da instituição afetada.

No médio prazo, pode haver ajustes em captação, spreads e apetite por crédito, com maior seletividade dos investidores institucionais. Por outro lado, a efetividade do plano emergencial ajuda a preservar a confiança sistêmica, peça-chave para o funcionamento do mercado.

Orientações práticas, o que fazer agora

Clientes devem verificar o enquadramento de seus saldos nos limites do FGC e manter contatos e cadastros atualizados. A diversificação entre instituições, respeitando o teto de R$ 250 mil por CPF/CNPJ por banco, é uma prática de gestão de risco recomendada por especialistas do mercado.

Evite movimentações precipitadas baseadas em rumores. Aguarde as instruções oficiais do banco, do FGC e do Banco Central, que indicarão prazos, canais e eventuais procedimentos de ressarcimento ou de continuidade via outra instituição, se aplicável.

Se você acompanha de perto o tema, deixe sua opinião nos comentários. O plano emergencial do FGC protege o público e evita crises, mas também levanta o debate sobre risco moral e disciplina de mercado. A intervenção é um remédio necessário ou incentiva comportamentos arriscados no sistema financeiro?

Sobre o Autor

0 Comentários